1. 风险一:时间周期长 (T+3) —— “夜长梦多”

这是原油LOF套利最独特、也最致命的风险点。

-

对比:普通LOF(如白银LOF、证券LOF)通常是 T+2 到账。原油LOF因为涉及QDII额度、跨境结算等问题,普遍需要 T+3(即申购后第3个交易日)份额才到账。

-

风险放大:国际原油价格受地缘政治、OPEC+决议、全球经济数据等影响,波动极为剧烈。3个交易日足以让行情彻底颠覆。你今天看到的高溢价,很可能在3天后因为油价大跌而消失殆尽,甚至变成折价,导致套利失败并亏损。

2. 风险二:流动性不足 —— “有价无市”

你点出的“容易进,不容易出”是流动性风险的经典描述。

-

对比:白银LOF(如161226)在活跃期日均成交额可达数亿甚至十亿元级别,而很多原油LOF日均成交额仅在千万或百万级别。

-

风险放大:

-

冲击成本高:套利资金集中卖出时,需要连续“吃掉”多个档位的买盘,导致实际成交均价远低于你挂单时的市价。

-

踩踏风险:当所有套利者都在T+3日选择卖出时,微薄的买盘会被瞬间击穿,价格可能直线跌停,出现“卖不出去”的情况,你只能选择在次日继续挂单,但亏损可能已经扩大。

-

⚠️ 一个额外的隐蔽风险:净值估算偏差

对于原油LOF这类QDII基金,还有一个经常被忽略的风险:净值估算的严重偏差。

-

原因:我们盘中看到的“估算净值”是基于海外原油期货(如WTI、布伦特)的实时价格推算的。但基金的实际净值,是按其持有的一篮子海外资产(可能包括不同期限的期货合约、现金等)在特定时点(通常是T-1日)的价值计算的。

-

风险:盘中显示的“高溢价”可能是一个错觉。因为估算净值不准,你以为有10%的溢价,等基金公司公布真实净值后,可能实际溢价只有2%,甚至没有溢价。用不准确的数据去套利,无异于“盲人摸象”。

🛡️ 如何应对与策略建议

如果你仍考虑参与,必须做好以下风控:

-

溢价率门槛要高:鉴于高风险,必须要求更高的安全垫。普通LOF可能5%-8%溢价就可尝试,原油LOF可能需要15%-20%以上的显著溢价,才值得去搏。

-

优先选择场内赎回:在溢价仍存但二级市场卖不掉时,立即执行“场内赎回”。这是按当晚的真实净值结算,虽然资金到账慢(可能需要一周),但能锁定利润或减少亏损,避免在二级市场“踩踏”中沉没。

-

紧密跟踪油价与净值:不仅要看实时油价,更要研究基金持仓、净值估算模型,尽量减小认知偏差。

-

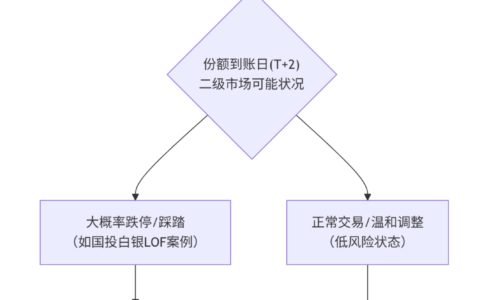

使用夜市委托“抢跑”:如果你判断T+3日大概率踩踏,那么在T+2日晚上(份额到账前夜)就使用夜市委托,以跌停价挂单,争夺次日集合竞价的优先权。

总而言之,原油LOF套利是一项对专业性、风险承受能力和运气要求都极高的操作。它高风险的根源正是你总结的那两点,而且它们会像乘法效应一样互相加剧。对于绝大多数投资者来说,看到高溢价时更应保持警惕,而不是盲目冲入。

流动性不足:原油LOF日均成交额普遍不如白银LOF,容易进,但不容易卖出【一旦套利者集中卖出,容易引发溢价快速收敛,甚至出现卖不出去的情况】;

时间长,T+3才到账,国际油价变化快,波动剧烈,不确定性高;

原创文章,作者:yun,如若转载,请注明出处:https://www.yundongfang.com/Yun127.html