场内外在差价,有差价就有套利空间。

一个更精确的公式来定义其核心逻辑:

LOF套利 = 在价格被低估的市场买入,同时在价格被高估的市场卖出。

逻辑核心:利用“双重身份”与“一价定律”

-

双重身份:LOF基金同时拥有 “场外净值”(基金价值) 和 “场内价格”(交易价格) 两个报价。这为您提供了两个可以交易的“市场”。

-

一价定律:同一商品在两个市场间的价格最终会趋于一致。套利者就是加速这个过程的人,并从中赚取价差。

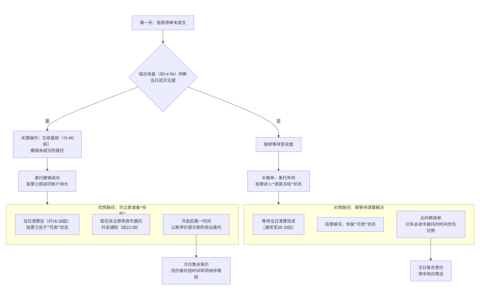

为什么它不是“无风险”?

您可以看到,流程中存在关键的 “等待时间”(如T+2)。在这期间:

-

溢价套利风险:场内的“高价”可能下跌,使价差消失。

-

折价套利风险:场外的“净值”可能下跌,使价差消失。

因此,看似“无风险”的跨市场套利,实际承担了“价差在等待期间收敛”的时间风险。这就是为什么需要精确计算成本、评估流动性和设置安全垫。

一个简单的比喻

您可以把LOF基金想象成同一个品牌的黄金:

-

场外是官方金店,按国际金价(净值) 买卖。

-

场内是二手交易市场,价格由买卖双方情绪(市价)决定。

-

套利就是:当二手市场金价高于官方金价时,从金店买入金条,转到二手市场卖掉;反之亦然。

结论:LOF套利的逻辑精髓不在于预测金价涨跌,而在于发现并抓住两个市场间短暂的定价错误。您最初的公式是正确的,但必须填入“在不同市场”这个关键前提,才能完整理解其策略本质。

原创文章,作者:yun,如若转载,请注明出处:https://www.yundongfang.com/Yun171.html